转自:金十数据

北京时间9月19日凌晨2点,美联储将公布9月的利率决议。本周,美联储FOMC会议笼罩着一种不同寻常的神秘气氛。虽然市场早已将美联储降息纳入计价,但关于降息幅度的争论一直到距离利率决议公布仅12小时仍未解决。

美联储观察人士和交易员心怀不安,市场充斥着不确定性,这将导致谜团揭晓的那一刻带来比以往更大的市场影响。

本报告目录

一、降息25还是50个基点?

二、每季度更新的点阵图和经济预测摘要,有何看点?

三、鲍威尔在02:30的新闻发布会上会说什么?

四、降息对美元、美股和黄金的影响是什么?

降息25还是50个基点?

自2023年7月上次加息以来,美联储一直将其基准联邦基金利率维持在5.25%-5.5%之间。这是23年来的最高水平,尽管在此期间美联储首选的PCE通胀指标从3.3%降至2.5%,失业率从3.5%上升至4.2%,但利率水平一直保持不变。

最近几周,就连美联储主席鲍威尔都毫无疑问地暗示,9月会议将迎来本周期的降息。但是,衍生品市场围绕美联储将采取的降息幅度定价一直不稳定。直到上周晚些时候,交易员一直锁定降息25个基点。但是,周五市场情绪突变,让“谈判桌”上出现了50个基点的降息预期。截至本周三下午,联邦基金期货交易员定价降息50个基点的可能性超过了60%。

“我希望他们降息50个基点,但我怀疑他们会降息25个基点。我希望是50,因为我认为利率太高了。”穆迪分析公司 (Moody’s Analytics)首席经济学家马克·赞迪(Mark Zandi)表示,

“他们已经实现了充分就业,通胀也回到目标水平,这与5.5%左右的联邦基金利率目标区间不一致。所以我认为他们需要迅速使利率正常化,并有很大的空间来实现。”

不过,许多华尔街人士仍认为美联储的第一步将更加谨慎。“紧缩政策的经验虽然似乎奏效,但并不完全按照他们的预期进行,因此应该以同样大的不确定性来看待宽松政策,”杰富瑞美国经济学家汤姆·西蒙斯(Tom Simons)表示,“因此,如果你不确定,你就不应该着急。”

分析师认为,FOMC会议室内的辩论应该很有趣。美联储做出的决定通常都是一致投票通过的,但这次可能会出现不同寻常的分歧。

“对美联储来说,归根结底是决定哪个风险更大——如果降息50个基点,就会重新点燃通胀压力,或者如果只降息25个基点,就会威胁到经济衰退,”Principal Asset Management首席全球策略师Seema Shah表示,

“由于此前已经因应对通胀危机太慢而受到批评,美联储可能主动会对经济衰退的风险保持警惕,而不是陷于被动。”

一些策略师认为,美联储降息25个基点将是一个更受欢迎的信号。还有些华尔街人士指出,降息50个基点可能会产生比美联储想要描绘的更不祥的美国经济健康状况信号。

Yardeni Research首席市场策略师Eric Wallerstein推断,“在没有经济衰退或金融危机出现的情况下”,美联储不会降息超过25个基点。“对于每个要求降息50个基点的人,我认为他们真的应该重新考虑短期融资市场可能出现的波动性,”Wallerstein表示,

“这不是美联储想冒险的事情。”

“降息50个基点会散发出恐慌的味道,而且我们现在几乎完全落后于曲线,”BMO Capital Markets高级经济学家Jennifer Lee这样分析道。

高盛预计FOMC将降息25个基点,同时强调劳动力市场风险。本次会议会提供最新的经济预测和点阵图,反映对未来降息的谨慎但结构化的看法,与在不断变化的劳动力市场动态中保持经济稳定的重点保持一致。

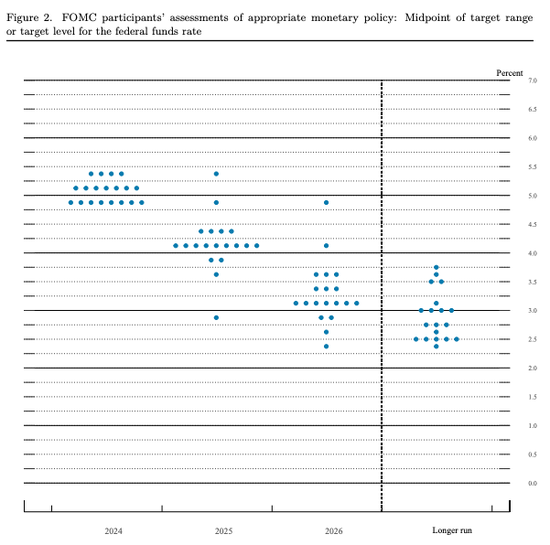

点阵图与最新预测

美联储每个季度公布一次点阵图,显示的是美联储FOMC与会者对未来利率路径的预测。本次会议上,美联储将公布最新的点阵图。另外,美联储这次还将调整对经济、通胀和失业率的预测。

6月的点阵图显示,FOMC与会者只打算在年底前降息一次。市场普遍认为,最新的点阵图肯定会增加降息预期。美联储可能会在2024年增加降息次数(6月预期为1次),但不会像市场预期的那样激进,即到年底将降息100个基点。根据6月的预测,2025年的点阵图利率中位数为4.1%,15位FOMC成员预计2026年联邦基金利率将高于3.0%,仍高于美联储估计的长期中性利率2.8%(即既不刺激也不限制增长的水平)。

由于经济活动仅略有放缓且就业增长仍然为正,美联储可能会保持渐进式降息方式,但如果就业或增长势头停滞不前,美联储将保持降息火力。鉴于市场预期,美联储不那么激进的降息前景可能会引发一些波动。

而在预测摘要上,最大调整可能来自失业率,FOMC与会者几乎肯定会将失业率从6月份4.0%上调。美国劳动力市场已经放缓,失业率稳步攀升至4.2%,就业增长速度放缓,每月新增非农就业人口的3个月移动均值从3月份的26.7万放缓至11.6万。由于失业率高于美联储6月份对2024年年底的预测(4.0%),预计今明两年将小幅上调。

通胀方面,FOMC与会者6月预计全年核心通胀年率为2.8%,这次也可能会下调,因为7月的最新数据已经降低至2.6%。得益于油价下跌,通胀的回落速度也快于美联储的预期,因此预计其6月份对2024年(2.8%)和2025年(2.3%)的通胀预测将小幅下调。

“通胀似乎有望低于FOMC的6月预测,而年初的较高数据越来越看起来像是残余季节性影响,而不是重新加速。因此,会议的一个关键主题将是将重点转移到劳动力市场风险上,“高盛经济学家在一份报告中表示。

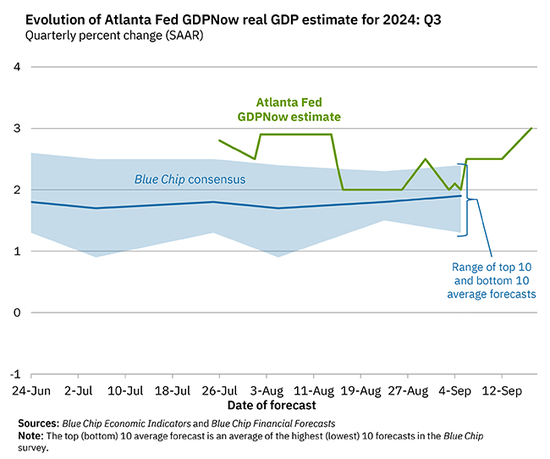

经济增速方面,到目前为止,美国的经济增长一直保持稳定,这得益于放缓但仍然稳健的消费者支出。事实上,亚特兰大联储第三季度的GDPNow最新预估为3%,几乎没有任何经济衰退的迹象。由于经济增长仍略高于趋势水平,美联储这次可能会将其对2024年的增长预测(2.1%)上调,同时保持2025年增长预测(2.0%)不变。

鲍威尔新闻发布会看点

美国银行对基金经理的定期调查显示,只有11%的投资者认为美国经济正在走向硬着陆,79%的受访者仍预计经济放缓会较为温和。因此,市场面临的直接挑战集中在鲍威尔的沟通能力上,他将在会后新闻发布会的来回问答中受到严峻考验。鲍威尔的新闻发布会将于凌晨2点半开始,届时金十数据将提供全程中文同传直播。

分析师预计,鲍威尔主席在新闻发布会上将采取鸽派的基调,以平衡市场的乐观预期。虽然鲍威尔不会完全承诺未来降息的步伐,并重申其对数据的依赖性,但他应该会强调美国劳动力市场放缓的下行风险(即招聘缓慢、职位空缺下降)、消费者疲软和通胀压力缓解与美联储的进一步降息的前景是一致的。

在新闻发布会上,市场还预计鲍威尔将强调他在杰克逊霍尔会议上的观点,指出劳动力市场状况的放缓是“明确无误的”,劳动力市场不再对经济施加通胀压力。他或将强调,美联储将“尽一切努力支持强劲的劳动力市场”,并可能强调,如果经济或劳动力市场出现过度疲软,FOMC随时准备以超过25个基点的幅度放松货币政策,从而为11月和12月更大幅度的降息打开大门。

“我预计鲍威尔主席和FOMC将在新闻发布会上承诺以温和、渐进的步伐走下货币政策的阶梯……当然,劳动力市场存在进一步降温的风险,但我认为价格压力的重新点燃是一个更严重的危险。”盈透证券高级经济学家José Torres表示。

市场影响

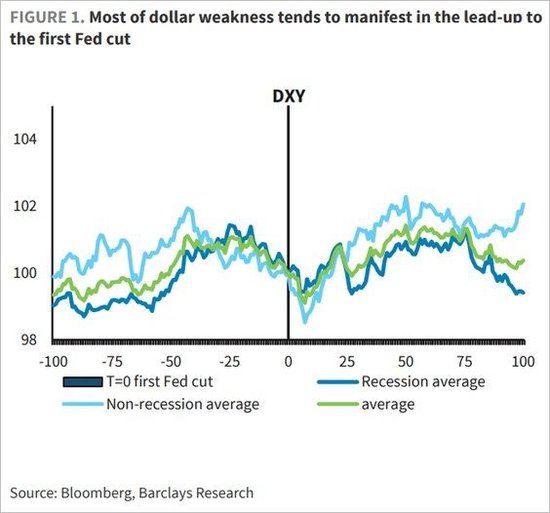

美元指数已经从7月初的峰值下跌了约5%。在此期间,两年期美债收益率已下跌近100个基点,曲线呈牛市陡峭。这两个品种的走势看起来完全一致,而即将到来的FOMC会议为汇市带来的大问题是,美元是否再度面临抛售。

如果美联储9月只降息25个基点,并且点阵图不如市场目前定价的鸽派,那么这一切都将使市场倾向于支持美元逆势反弹。但ING荷兰国际预计,这样的反弹也将是短暂的。因为该行预计,鲍威尔在新闻发布会上会表现得相当鸽派,而且他现在比今年早些时候有更多的理由保持鸽派立场。

如果美联储能够在软着陆的背景下自行酌情降息,而非被迫降息,则会对美元不利。风险资产将得到相对的支撑,美元则将开始处于美元微笑曲线更看跌的位置。

ING荷兰国际认为,预计外汇交易员将继续通过美元兑日元来表达对美国利率走低的看法。该货币对是对美国利率最敏感的货币对之一,日元受到油价下跌和日本央行加息前景的提振。如果美国股市因增长前景疲软而重新定价,它也可以起到对冲作用。该行认为美元将在11月的美国大选前走软,在那之后的走势则将视情况而定。

需要注意的是,有策略师警告说,更大幅度的降息可能会使美股陷入困境,低于预期的降息反而是利好。

Yardeni Research首席市场策略师Eric Wallerstein认为,如果美联储今年的降息总额低于市场预期,那对股市来说不一定是坏事。他说:

“如果降息因为增长强于预期而被重新定价,第三季度GDP强劲,劳动力市场指标还不错,而且我们不断看到消费者支出(增加),那么随着盈利继续增长,股票将有更大的上涨空间。”

从行业角度来看,由于长期利率下降提振了防御性行业,这些行业最近几周表现优异。然而,由于大部分长期利率下降已经过去,投资者不应在这些领域追求表现,因为许多好消息已经被消化。

现货黄金方面,利率和黄金价格之间的关系历来成反比,较低的利率通常会支撑较高的金价。因此,随着美联储准备降息,许多分析师对黄金的前景保持看涨。不过,在预测这种新经济环境中金价的潜在轨迹时,需要考虑几个因素。

首先,预期的降息很有可能已经部分反映在市场中。因此,美联储降息对本周金价的影响可能没有预期的那么大。黄金价格还受到复杂因素的影响,美元强弱、全球经济增长前景和通胀预期都在黄金价格轨迹中发挥作用。

但是,尽管美联储即将降息可能不会对金价走势产生直接影响,但许多分析师认为,未来几个月金价仍有进一步上涨的空间。例如,高盛的分析师预计2025年初的目标金价为2700美元/盎司,而其他专家则预计未来几个月金价上涨幅度更大。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:刘明亮

发表评论