周一,百度(BIDU.US)股价明显下挫。截至发稿,该股跌幅达4.52%,报99.110美元。

机构评级方面,在所有47家参与评级的机构中,77%的券商给予买入建议,21%的券商给予持有建议,2%的券商给予卖出建议。

百度股票所在的互联网信息服务行业中,整体涨幅为0.47%。其相关个股中,36氪、团车网、Trump Media&Technology Group Corp C/Wts 25/03/2029(To Pur Com)涨幅较大,振幅较大的相关个股有斗鱼、Moneyhero Limited、微博,振幅分别为2.80%、2.70%、2.55%。

消息面上,健康之路赴港IPO,报告期内,健康之路的赎回负债分别为11.21亿元、13.88亿元、17.13亿元和17.76亿元。据悉百度身兼客户、供应商、股东三重身份。目前百度持股12.46%,为健康之路第二大股东。

2024的百度,喜忧参半

回到百度本身,百度在2024年第二季度的业绩喜忧参半——收入为$4.67B[同比持平]低于市场预期的$4.74B,主要是由于百度的核心在线营销业务的疲软。

百度核心业务的很大一部分是在线广告,但在过去几年中,广告业务承受了相当大的压力。这种压力源于竞争以及低水平的客户支出,这导致了低广告支出。

这在中小型广告商中尤为明显,尤其是在房地产和汽车领域。百度的核心在线营销收入同比下降2%,但在线营销收入仍为192亿元人民币,因此占总收入的一半以上。

虽然多重因素导致的数字广告需求疲软无疑是一个问题,但百度通过将ERNIE驱动的GenAI集成到其核心产品中来革新其传统的搜索业务,为其带来了改善。

据百度管理层称,第二季度所有搜索查询中有18%由生成式AI回答。鉴于生成结果的准确性和直接性更高,百度上的搜索查询数量正在减少,从而给“中国的谷歌”带来了变现的阻力。

由于GenAI在Google搜索中的采用仍处于早期阶段,因此百度的在线营销收入在未来几个季度可能会继续面临压力。然而,百度的管理层看到了在GenAI时代从目前的CPS[每次销售成本]模式过渡到更有利可图的CPC[每次点击成本]模式的机会。

通过在短期内以变现为代价优先考虑用户体验,百度的领导层正在努力确保其在Search领域的长期领导地位。鉴于百度在AI领域的先发优势,作为长期股东,分析师认为百度的战略是合理的。

在第一季度恢复正的同比增长后,百度在第二季度未能继续保持其业务势头;然而,百度的AI Cloud业务在上个季度加速至+14%的同比增长,将百度核心的非在线营销收入增长率推高至+10%。

在第二季度,百度推出了ERNIE 4.0 Turbo,增加了其GenAI模型系列。PaddlePaddle和ERNIE开发者社区已发展到14.7M。此外,百度的自动驾驶网约车服务Apollo Go在第二季度提供了899K次乘车[同比+26%],并已开始在武汉提供100%完全无人驾驶运营。

凭借其第六代自动驾驶汽车RT6的每辆车成本明显降低,百度预计其自动驾驶出租车业务将实现单位经济盈亏平衡,这是未来几年在全国范围内扩大规模的关键。

虽然百度目前的营收增长率和近期业务前景不容小觑,但深入了解就会发现,基本业务基本面在持续改善。

多点齐发,百度正在突破压力线

具体来看,百度目前面临的“问题”之一是向GenAI搜索结果的转变。大约18%的搜索结果包含GenAI内容(该比例高于5月中旬的11%),尽管AI生成的搜索结果提供了更准确和直接的答案,但到目前为止,这些内容尚未货币化。

当然,这些内容也将在未来的某个时候货币化,管理层指出GenAI提供的这些搜索结果在很多方面都更好。用户不仅可以通过多轮对话来完善他们的问题和跟进,而且百度还可以推荐其他内容和服务,从而提高用户的逗留时间和留存率。

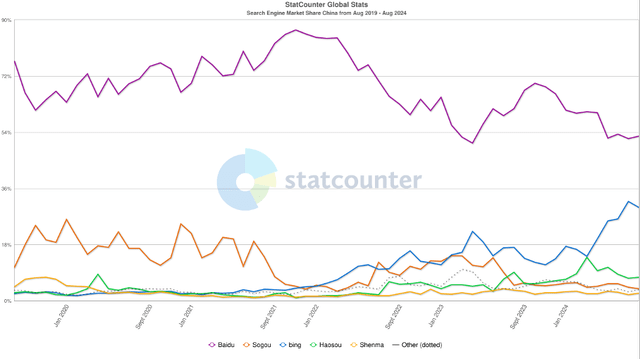

统计计数器

观察国内搜索市场后,我们可以发现百度现在面临的一个主要问题。尽管搜索引擎仍然是明显的市场领导者,但分析师们可以看到它在过去2-3年中失去了市场份额。另一方面,分析师们可以看到Microsoft的Bing市场份额不断增加,并成为百度的重要竞争对手。

根据研究,国内的在线广告市场预计将以两位数的速度增长。例如,GrandViewResaerch预计2024年至2030年的复合年增长率为16%,分析师们假设百度也可能从整体增长的市场中获利(前提是它不会进一步高速失去市场份额)。

总体来看,虽然在线广告业务有些挣扎,但云业务与公司对人工智能的推动相结合,正在促进增长。正如管理层在财报电话会议上再次强调的那样,百度是中国人工智能领域的领先公司之一。

第二季度,AI Cloud的季度收入为51亿元人民币,同比增长14%。管理层将增长主要归因于两个不同的因素:第一,引入多样化的高级训练数据科学——从一般数据集到专门的行业定制数据集。其次,向现有的GPU云客户交叉销售CPU云服务。

在财报电话会议上,管理层还指出,Ernie被用于不同的行业——例如在医疗保健行业,它正在帮助自动生成医生的医疗记录,这大大减轻了医生的行政负担。在招聘行业,客户可以升级职位描述和简历之间的匹配流程,从而将在此过程中的人工成本降低50%以上。

百度还推出了其他ERNIE模型,包括使Ernie更实惠的模型。6月,公司推出了ERNIE 4.0 Turbo,与ERNIE 4.0相比,它在典型用例中提供了卓越的功能,但运行成本更低、速度更快。

ERNIE每天处理约6亿次API调用,生成约1万亿个代币,管理层认为这是中国最高的。虽然这是上次财报电话会议中提供的信息,但Ernie现在每天处理超过7亿个查询(根据最近的新闻报道)。百度的AI Cloud Platform Quiafan已帮助用户微调超过30,000个大型模型,并构建了超过700,000个企业应用程序。

此外,百度在智能驾驶方面也是领先的公司之一。第二季度,Apollo Go在第二季度向公众提供了约899,000次乘车服务,同比增长26%(第二季度累计乘车量已超过700万次)。当然,管理层在上次财报电话会议上也指出,百度在整个网约车服务市场的市场份额仍然非常小(即使在中国也是如此)。

估值已进入“惊喜区间”

就腾讯(OTCPK:TCEHY)而言,另一家中国科技公司和巨大的长期投资,令人信服的是增长故事。就百度而言,与其说是增长潜力,不如说是增长潜力,它也是存在的,但带有问号。而且其估值也极具吸引力。

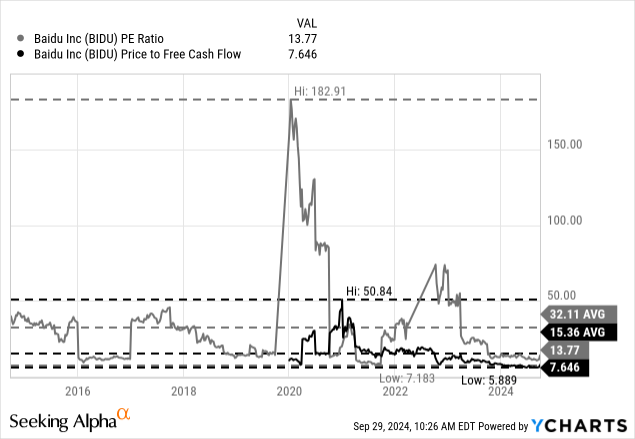

当查看简单的估值倍数时,分析师们已经可以看到百度并不是真的昂贵。10月7日,在撰写本文时,百度的交易市盈率为13.77,这不仅低于过去十年的平均水平,而且从绝对值来看,这是一个相当低的估值倍数。

虽然分析师们仍然可以争论使用市盈率时股票到底有多便宜,但价格自由现金流比率似乎绝对是显而易见的,因为百度的交易价格仅为自由现金流的7.65倍。

数据由YCharts提供

为了获得更准确的结果,百度在这一点上是否是一项好的投资,以及内在价值可能是多少,分析师们再次使用贴现现金流计算。

与往常一样,分析师们以10%的折扣率计算,并使用最后报告的摊薄流通股数量(28.04亿股,但由于分析师们正在计算ADS的内在价值,分析师们必须将数字除以8,得出3.505亿股)。此外,分析师们正在计算过去四个季度的自由现金流。

根据Y-Charts的数据,自由现金流为48.56亿美元(这也是用于计算上述P/FCF比率的金额)。然而,根据公司的财务报告,过去四个季度的自由现金流仅为32.43亿美元,这是分析师们用于计算的数字。

在分析师的上一篇文章中,分析师对百度的增长率相当谨慎——而且该公司的业务在过去几年中显然很挣扎。因此,让分析师们对百度的增长潜力保持谨慎,并假设从现在到永久增长只有3%。

对于百度来说,这是一个很好的目标,应该是合理且可以实现的,因为中国经济已经有望在未来几年以更快的速度增长。当使用这些假设进行计算时,分析师们得到的内在值为132.18美元。

分析师们还可以指出,3%的永久增长相当谨慎,例如,分析师预计未来六年至2029财年的每股收益将以8.10%的复合年增长率增长。

所以,投资者可以更乐观一点,以4%的永久增长来计算。在所有其他假设相同的情况下,分析师们得到该股的内在价值为154.21美元,因此分析师们可以说百度目前仍然被严重低估。

而低市净率暗示了过去已经提到但必须再次讨论的另一个话题。上面的内在价值计算已经得出百度被低估的结论,但有一个缺点。它只着眼于百度可能产生的未来自由现金流。

然而,这不包括百度的资产负债表上已经有大量现金的事实——这是投资者不应该真正忽视的钱,因为它可以分配给投资者(通过股息),也可以用于投资业务和投资其他业务,这应该会在未来几年产生额外的现金流。

在查看资产负债表时(分析师将查看以美元为单位的数字,因为分析师正在查看的股票也以美元交易),百度拥有59.9亿美元的现金和现金等价物以及146.99亿美元的短期投资。

此外,百度的资产负债表上有99.76亿美元的长期定期存款和持有至到期的投资,在分析师看来,也有一些流动性相当强的投资可以很容易地转换为现金。

另一方面,百度的长期债务总额为102.6亿美元,但即使减去这些金额,仍有204.05亿美元的流动性相当高的资产。这导致百度可以使用的每股流动资产约为58美元。

这不仅几乎足以证明当前股价的合理性,而且分析师们还应该将这个金额添加到上面计算的内在价值中,从而得出百度的公平股价在210美元左右。

整体来看,分析师仍然长期看好这只股票和业务。分析师仍然认为该业务在未来几年具有增长潜力。但即使增长率较低,该股仍然被低估,仅凭巨大的现金储备和流动资产就应该使该股在这一点上成为一笔划算的交易。

海量资讯、精准解读,尽在新浪财经APP

发表评论