核心竞争力是指能够为企业带来比较优势的竞争资源和特殊能力。

那么如何客观评价一家企业的核心竞争力?

企业的盈利和盈利能力是两个概念。笔者给大家举个例子:有A、B两家企业,年利润分别是100万元、80万元。论盈利,A企业更多。但如果A企业有员工50名,B企业有20名,显然B企业盈利能力更强。

构成企业核心竞争力的重要维度之一就是单产,亩均论英雄,以最小资源要素投入,争取最大产出效益,单位资源投入创造的产出越高,说明该企业的资源配置效率和投入产出效率就越高。

最近,重庆银行股价创近3年新高,笔者眼前一亮,笔者深度分析该行年报数据,并与行业、上市银行同期公开数据比较,发现了一些有趣的现象。

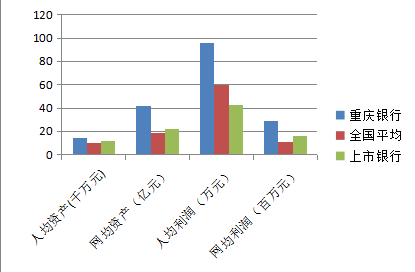

先来看看单产指标。

重庆银行人均资产约1.4亿元,高于全国银行约1亿元、上市银行约1.2亿元的均值;重庆银行网均资产约40亿元,高于全国银行约19亿元、上市银行约23亿元的均值;

重庆银行人均创利约96万元,高于全国银行约60万元、上市银行约80万元的均值;

重庆银行网均创利约2800万元,高于全国银行约1100万元、上市银行超1600万元的均值。

再来看看投入产出指标。

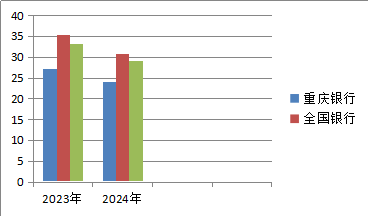

成本收入比是衡量银行投入产出的重要指标,也是银行经营效率的直接体现,成本收入比是业务和管理费与营业收入的比值,业务和管理费主要是人力成本和非人力的运营、营销费用,该指标保持较低水平,说明对成本管控的能力较强、投入成本实现产出的效率较高。

该行成本收入比27.2%,较同期全国银行成本收入比、上市银行成本收入比分别低约8个百分点、6个百分点。

到了2024年上半年,该行成本收入比下降至24.1%,较同期全国银行成本收入比、上市银行成本收入比分别低约7个百分点、5个百分点。

从数据上看,重庆银行单产指标和效率指标优于全国银行和上市银行平均水平;从排名上看,该行两类指标均能排在上市银行前列,这表明重庆银行在提升自身经营质效特别是投入产出效率上具有独到之处。

银行经营货币,货币总量增长,银行规模也随之增长。如果抛开银行所在区位、网点、人员等要素,简单对比规模、总量等,存在明显逻辑漏洞,也不能科学评判银行发展的质效和潜力,事实上

该行半年报表现也印证了笔者的判断。

2024年上半年,该行实现净利润32.1亿元,同比增长5.2%;营业收入71.6亿元,同比增长2.6%。连续两个季度实现营收利润“双增长”,与之对比,不少上市银行出现营收利润“双降”、“营收降、利润增”的现象。2024年该行在全球银行1000强排名中名列第209位,一举跃升8位,且连续9年跻身全球银行300强。连续3年入选国务院国资委“双百企业”名单,连续2年获评“优秀”企业。这些都充分说明重庆银行核心竞争力确实不容小觑。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王其霖

发表评论